「手続きが複雑そう」「自分が対象になるのか分からない」「損をしないか心配」といった悩みを抱える方は少なくありません。

この記事では、住宅ローン控除の基本的な仕組みから、2025年版の情報、具体的な申請手順や必要書類まで、詳しく解説します。最後までお読みいただければ、住宅ローン控除に関する不安が解消され、安心して手続きを進めることができるようになるでしょう。

※本記事は2025年時点での情報を元に記載しております。

住宅ローン控除(住宅ローン減税)とは?

住宅ローン控除は、正式には「住宅借入金等特別控除」といい、多くの方に「住宅ローン減税」という名称で知られています。これは、住宅ローンを利用してマイホームを新築、購入、または増改築した場合に、所得税や住民税の負担を軽減できる制度です。

さらに、直近の令和7(2025)年12月26日に閣議決定された「令和8年度税制改正の大綱」においては、住宅ローン控除制度の延長や内容の見直しが盛り込まれました。

この制度を活用することで、家計の負担を大きく減らせる可能性があるため、住宅購入者にとって重要なポイントとなります。

所得税や住民税の負担が軽くなる制度

住宅ローン控除は、毎年末の住宅ローン残高の0.7%が、その年に納めるべき所得税から直接差し引かれる(控除される)仕組みです。もし、所得税額が控除額よりも少なく、全額を差し引ききれなかった場合は、残りの控除額を翌年の住民税から差し引くことができます。ただし、住民税からの控除には上限があり、前年の課税所得金額の5%(最高97,500円)までと定められています。このように、所得税と住民税の両方から税金の負担を軽減できるため、大きな節税効果が期待できるのです。

参考:住宅ローン控除について知りたい|ライフイベントから見る生活設計|ひと目でわかる生活設計情報|公益財団法人 生命保険文化センター

2025年の税制改正による主な変更点

今回の改正大綱により、本来であれば令和7年(2025年)12月31日で終了する予定だった適用期限が、5年間延長されることになりました。これにより、令和12年(2030年)12月31日まで制度が継続されることが決まっています。主な変更点としては、子育て世帯や若者夫婦世帯への支援手厚化や、省エネ性能に応じた借入限度額の設定などが挙げられます。特に「認定住宅」や「ZEH水準省エネ住宅」といった環境性能の高い住宅については、借入限度額や控除期間が優遇される内容となりました。

物価高への対応や環境性能の向上を促進する狙いがあり、これから住宅取得を検討する方にとっては重要な改正内容となっています。

参考:令和8年度税制改正の大綱

住宅ローン控除を受けるための条件

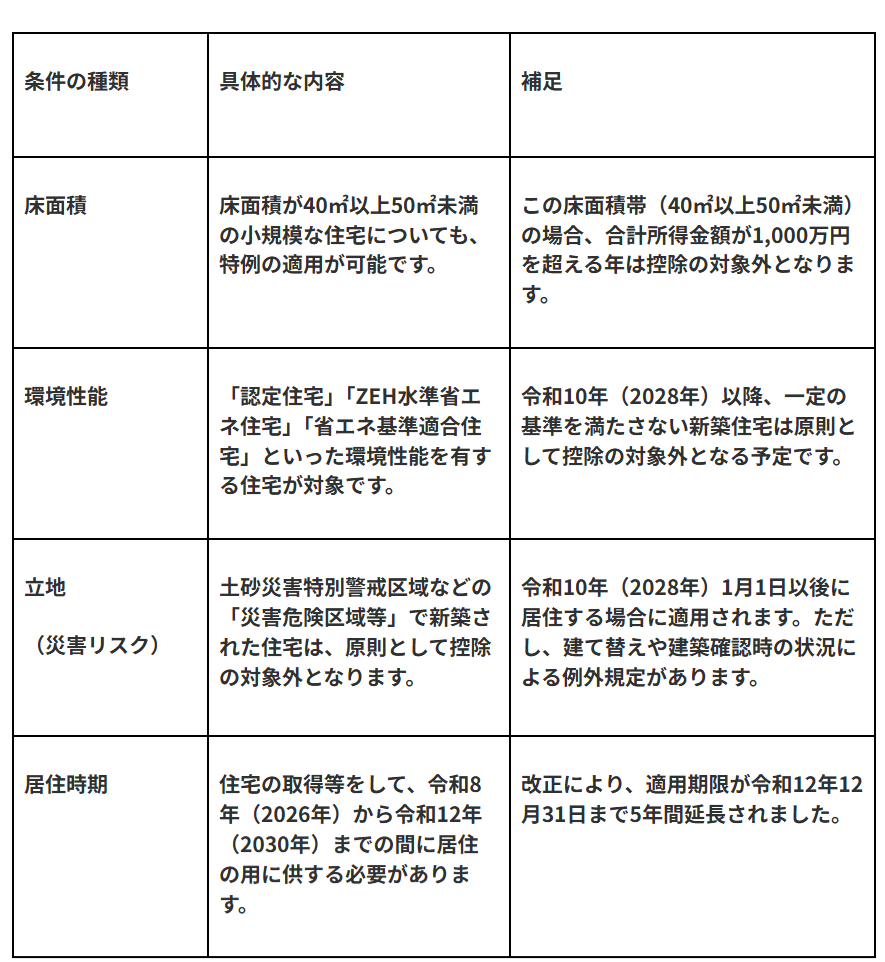

住宅ローン控除の適用を受けるためには、住宅の性能や立地だけでなく、取得する個人の属性や所得についても一定の要件を満たす必要があります。今回の改正では、災害リスクへの対応や床面積要件の緩和など、いくつかの重要な条件が見直されました。

ここでは、それぞれの条件について具体的に確認していきましょう。

対象となる住宅の条件を確認する

住宅ローン控除の対象となる住宅には、床面積や環境性能、立地について細かな要件が定められています。特に令和8年度改正においては、省エネ性能や災害リスクに関する要件が強化・変更されているため、以下の表で詳細を確認してください。

対象となる個人の条件を確認する

控除を受ける個人の条件として、特に注目すべきは「特例対象個人」という区分です。これは、40歳未満で配偶者がいる方、あるいは40歳以上でも40歳未満の配偶者がいる方、または19歳未満の扶養親族がいる方を指します。いわゆる子育て世帯や若者夫婦世帯がこれに該当し、通常の借入限度額よりも有利な条件が適用される仕組みです。所得制限については、前述の床面積40平方メートル以上50平方メートル未満の住宅を取得する場合、その年分の合計所得金額が1,000万円を超える年は控除を受けられません。自身の世帯状況や所得金額が要件に合致しているか、事前によく確認しておくことが大切です。

住宅ローン控除額の計算方法

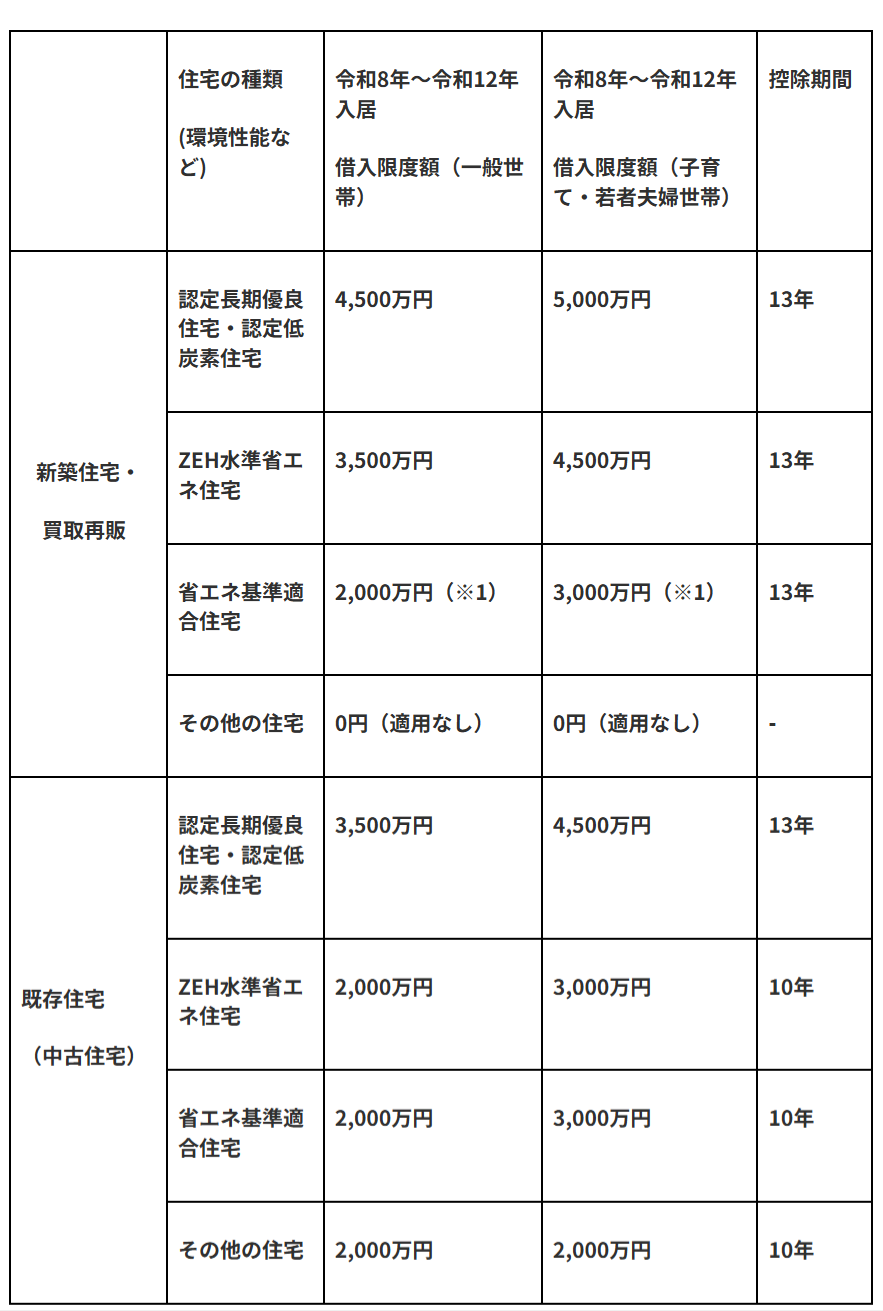

実際にどれくらいの金額が控除されるのかを知るためには、計算式と借入限度額を把握する必要があります。令和8年以降の制度では、住宅の環境性能によって限度額が細かく設定されています。

控除額の基本的な計算式

控除額は下記の通り、シンプルな計算式で算出されます。控除額 = 年末時点の住宅ローン残高 × 0.7%

例えば、年末のローン残高が3,000万円だった場合、その年の控除額は、計算上は、「3,000万円 × 0.7% = 21万円」となります。この金額を上限として、納めた所得税や住民税の一部が還付されます。

ただし、住宅の種類ごとに定められた「借入限度額」が上限となるため、ローン残高が限度額を超えている場合は、限度額に0.7%を乗じて計算します。

新築の認定住宅等であれば、控除期間は最長で13年間です。一方で、既存住宅(中古住宅)の取得や、省エネ基準を満たさない一般住宅の場合は、控除期間が10年となるなど、購入する住宅の条件によって期間が異なる点に注意してください。

【令和8年(2026年)以降入居】住宅の種類別の借入限度額

令和8年から令和12年までに入居する場合の借入限度額は、以下の表の通りです。子育て世帯等(特例対象個人)に該当するかどうかで限度額が異なります。 (※1)新築の「省エネ基準適合住宅」については、令和8年・令和9年の入居に限って上記の限度額が設定されています。令和10年以降の扱いは今後の確認が必要です。

(※1)新築の「省エネ基準適合住宅」については、令和8年・令和9年の入居に限って上記の限度額が設定されています。令和10年以降の扱いは今後の確認が必要です。参考:令和8年度税制改正の大綱

住宅ローン控除の手続き

住宅ローン控除を受けるための手続きは、初年度と2年目以降で大きく異なります。特に会社員の方の場合、最初の年だけご自身で確定申告を行えば、その後は年末調整で手続きが完了するため、負担が軽くなります。初年度は確定申告

住宅ローン控除を初めて受ける年は、入居した翌年の確定申告期間中(原則2月16日〜3月15日)に、ご自身で税務署へ確定申告を行う必要があります。これは、会社員の方でも同様です。確定申告と聞くと難しく感じるかもしれませんが、現在は国税庁のウェブサイト「確定申告書等作成コーナー」を利用すれば、画面の案内に従って入力するだけで書類を作成できます。作成した書類は、印刷して郵送するか、e-Taxを利用して電子的に提出することが可能です。

2年目以降は年末調整

一度確定申告を行うと、2年目以降の手続きは大幅に簡素化されます。会社員の方であれば、勤務先の年末調整で手続きを済ませることができます。具体的には、税務署から送られてくる「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と、金融機関から送られてくる「住宅取得資金に係る借入金の年末残高等証明書」の2つの書類を、勤務先の年末調整の担当部署に提出するだけです。これにより、毎月の給与から天引きされた所得税の還付を、12月の給与と合わせて受け取ることができます。

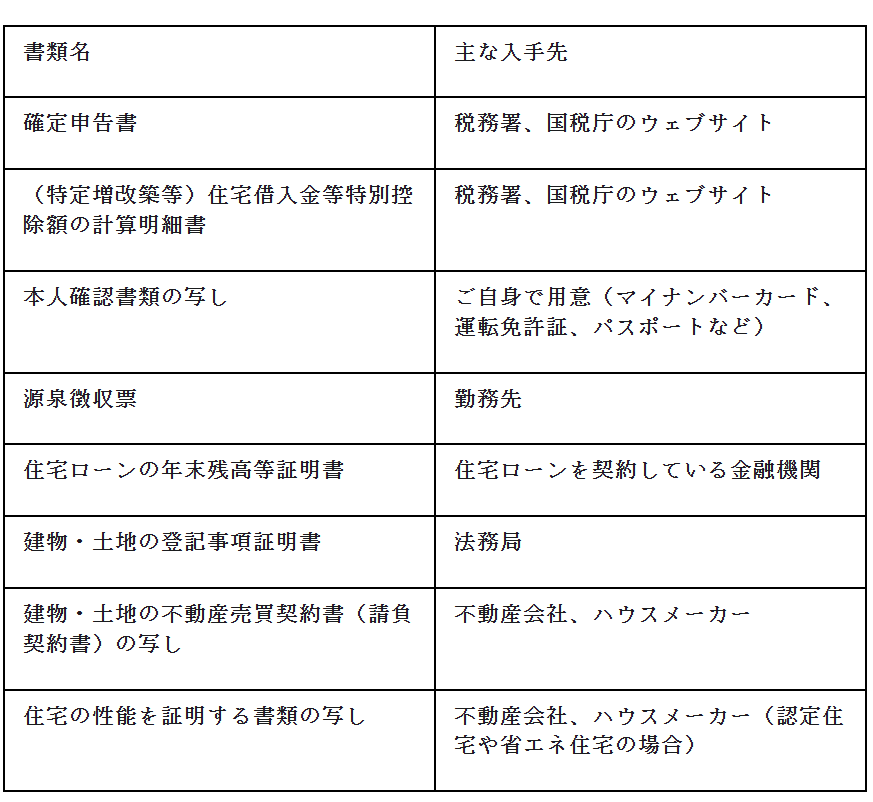

住宅ローン控除の申請に必要な書類

住宅ローン控除の手続きをスムーズに進めるためには、事前の書類準備が不可欠です。ここでは、初年度の確定申告と、2年目以降の年末調整でそれぞれ必要となる主な書類をご紹介します。確定申告で必要になる主な書類

初年度の確定申告では、多くの書類を揃える必要があります。直前になって慌てないよう、早めに準備を始めましょう。 登記事項証明書のように法務局で取得が必要な書類や、金融機関からの郵送を待つ書類など、入手までに時間がかかるものもあるため、計画的に準備を進めることが大切です。

登記事項証明書のように法務局で取得が必要な書類や、金融機関からの郵送を待つ書類など、入手までに時間がかかるものもあるため、計画的に準備を進めることが大切です。

2年目以降の年末調整で必要な書類

2年目以降、会社員の方が年末調整で手続きを行う際に必要な書類は、以下の2点です。- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 住宅取得資金に係る借入金の年末残高等証明書

年末調整の時期が近づいたら、勤務先からの案内に従って、これらの書類を忘れずに提出しましょう。

将来まで見据えるなら近鉄不動産の「不動産売買仲介」

住宅ローン控除の手続きは、一度きりではありません。また、住宅購入はゴールではなく、新しい生活のスタートです。将来のライフプランの変化によっては、住み替えや売却を検討する時が来るかもしれません。そうした購入後の様々な悩みや手続きまでトータルでサポートできるのが、近鉄不動産の不動産売買仲介サービス「近鉄の仲介」です。

住宅ローン控除のような複雑な手続きに関するご相談はもちろん、長期的な視点でお客様の不動産に関するあらゆるお悩みに寄り添います。不動産の専門家へ相談できる安心感は、賢く住宅を購入し、維持管理していく上で大きな支えとなります。

不動産仲介|事業案内|近鉄不動産株式会社

まとめ

令和8年度税制改正大綱により、住宅ローン控除の適用期限が令和12年(2030年)まで延長される方針が示されました。この改正では、特に子育て世帯や若者夫婦世帯に対して借入限度額の上乗せ措置が設けられるなど、取得支援の姿勢が鮮明になっています。また、対象となる住宅についても、ZEH水準や省エネ基準への適合がより重視される内容となりました。一方で、災害リスクの高いエリアでの新築住宅が控除対象外となる新たなルールも導入される予定です。住宅購入を検討する際は、これらの改正ポイントを十分に理解し、長期的な視点で資金計画を立てることが望まれます。